หลาย ๆ คนอาจสงสัยว่าเวลาเราจะซื้อประกันสุภาพ จะมีตารางเทียบเบี้ยความคุ้มครองประกันตามอายุอยู่ด้วยช่วงท้าย ๆ เอกสาร แต่ทุกคนเคยสงสัยไหมว่า คำว่า IPD และ OPD ในเอกสารนั้นคืออะไร มันสำคัญอย่างไร เดี๋ยววันนี้น้องทวีจะมาบอกคำตอบให้ คำว่า IPD ชื่อเต็มมาจาก In-Patient-Department หมายถึง ผู้ป่วยใน ซึ่งเป็นผู้ป่วยที่เข้ารับการรักษาติดต่อกันเป็นเวลาไม่น้อยกว่า 6 ชั่วโมง หรือมีอาการป่วยหนักในการรักษานั้น อาจจะต้องเข้าพักในห้องพักผู้ป่วยต่าง ๆ ต้องหยุดงานมารักษาตัว เป็นต้น ส่วน OPD ก็คือ Out-Patient-Department หรือผู้ป่วยนอกนั่นเอง ซึ่งจะเป็นผู้ป่วยที่มีปัญหาทางสุขภาพเล็ก ๆ น้อย ๆ เท่านั้นไม่จำเป็นต้องนอนโรงพยาบาลใด ๆ ทีนี้ IPD และ OPD เกี่ยวอะไรกับประกัน ก็เพื่อทำให้การคุ้มครองและการชดเคยค่ารักษาต่าง ๆ ตอบโจทย์ตามปัญหาและความรุนแรงของสุขภาพแต่ละคน พูดง่าย ๆ คือเป็นทางเลือกให้กับผู้ทำประกันนั้นเองว่า ปกติป่วยแบบเล็ก ๆ น้อย ๆ หรือมีแนวโน้มที่จะต้องเข้าพักที่โรงพยาบาลกรณีที่เกิดความเจ็บป่วยต่าง...

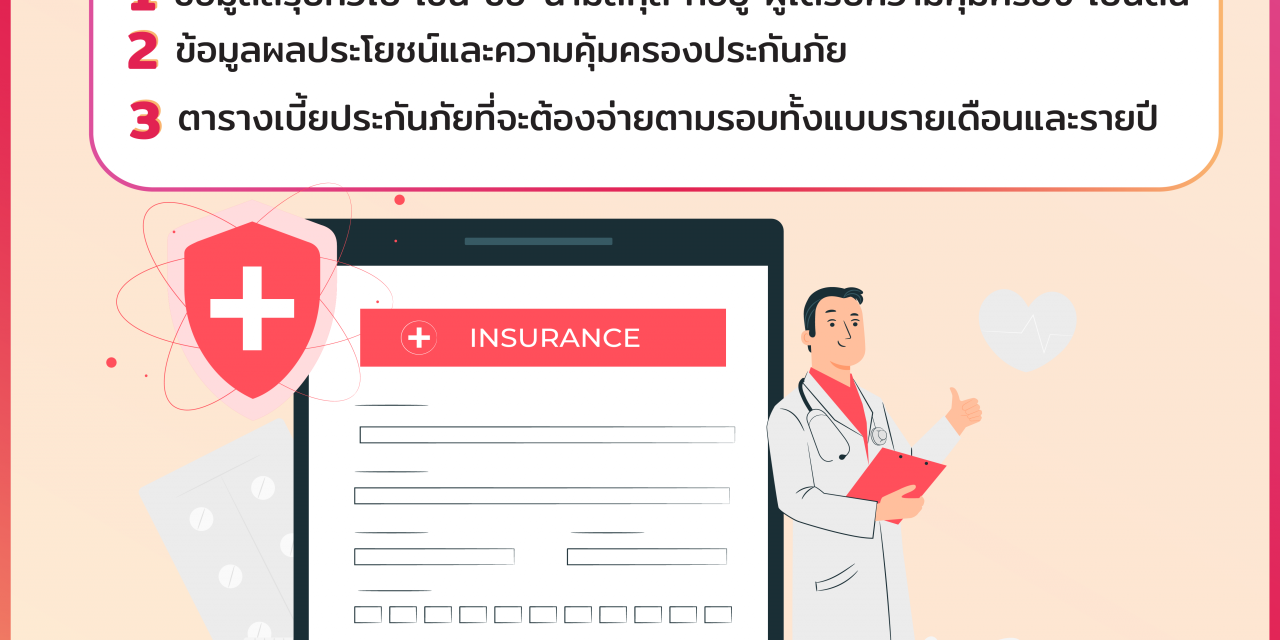

ในการซื้อประกันภัยทุก ๆ รูปแบบนั้น จะมีเอกสารหนึ่งที่สำคัญมาก ๆ อยู่หนึ่งฉบับที่ทุกคนน่าจะคุ้นหูคุ้นตาอย่าง เอกสารกรมธรรม์ ที่ออกโดยบริษัทประกันภัยนั้น ๆ ที่เราเลือกซื้อประกันด้วย น้องทวีขอถามพี่ ๆ หน่อยว่า พี่ ๆ เคยอ่านเอกสารกรมธรรม์อย่างละเอียดหรือเปล่า หรือ พี่ ๆ เคยอ่านกรมธรรม์ในมือพี่ ๆ ไหมน้าา ถ้าพี่ ๆ ไม่เคยอ่านหรือแม้แต่จะอ่านไม่เป็นก็ตาม ไม่รู้ว่าอะไรอยู่ตรงไหนคืออะไร เอาล่ะ วันนี้น้องทวีจะมาสอนพี่ ๆ อ่านเอกสารกรมธรรม์กันน~ ก่อนอื่นเราต้องมาดูก่อนว่า กรมธรรม์ คืออะไร กรมธรรม์ก็คือ เอกสารฉบับหนึ่งที่ทางบริษัทประกันภัยจะมอบให้แก่ผู้เอาประกันภัย เป็นเหมือนกับเครื่องยืนยันการซื้อประกันภัยเพื่อยืนว่าเราจะได้รับความคุ้มครองจากบริษัทประกันตามข้อตกลงที่อยู่ในเงื่อนไขของประกันนั้น ๆ ข้อมูลสำคัญในกรมธรรม์มีอะไรบ้าง ข้อมูลสำคัญในเอกสารกรมธรรม์จะถูกแบ่งออกเป็น 3 ส่วนหลัก ๆ คือ ข้อมูลสรุปทั่วไป เช่น ชื่อ-นามสกุล ที่อยู่ ผู้ได้รับความคุ้มครอง เป็นต้น ข้อมูลผลประโยชน์และความคุ้มครองประกันภัย ตารางเบี้ยประกันภัยที่จะต้องจ่ายตามรอบทั้งแบบรายเดือนและรายปี ซึ่งข้อมูลสำคัญนี้จะมีความแตกต่างกันออกไปขึ้นอยู่กับประเภทการออกกรมธรรม์ เช่น กรมธรรม์คุ้มครองรถยนต์ กรมธรรม์คุ้มครองสุขภาพ...

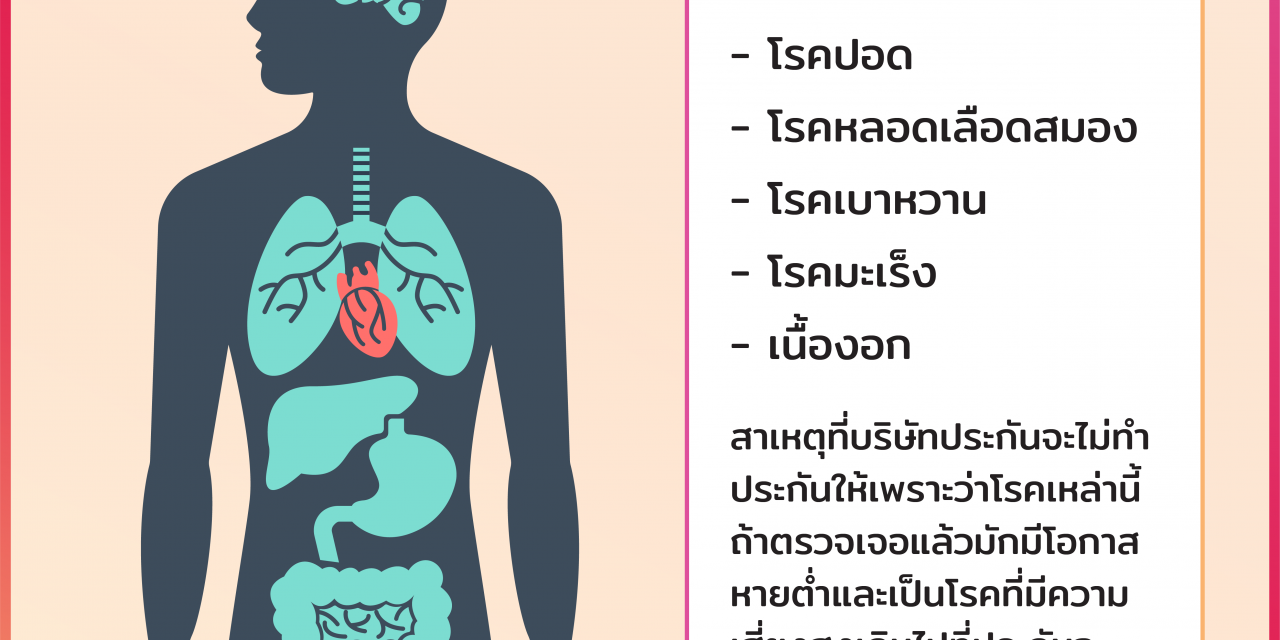

น้องทวีเชื่อว่าคงไม่มีใครไม่เคยป่วยไข้ใช่ไหม บางทีเราอาจจะเป็นไข้หวัดนิดหน่อย หรืออาจะป่วยแบบต้องรักษาตัวที่โรงพยาบาลกันก็มีบ้างเป็นครั้งคราว ซึ่งถ้าพี่ ๆ ทำประกันไว้ก็จะพอแบ่งเบาค่าใช้จ่ายต่าง ๆ ในการรักษาพยาบาลและผลประโยชน์ค่าชดเชยได้ใช่ไหมล่ะ แต่พี่ ๆ รู้ไหมว่ามีบางโรคที่ถ้าพี่ ๆ ไม่ได้ทำประกันไว้ก่อนจะไม่สามารถทำประกันเมื่อตรวจเจอโรคได้นะ แล้วโรคอะไรบ้างที่บริษัทประกันจะไม่ทำให้ถ้าตรวจเจอล่ะก่อนล่ะ เอาล่ะมาดูกันน โรคหัวใจ โรคปอด โรคหลอดเลือดสมอง โรคเบาหวาน โรคมะเร็ง เนื้องอก สาเหตุที่บริษัทประกันจะไม่ทำประกันให้เพราะว่าโรคเหล่านี้ถ้าตรวจเจอแล้วมักมีโอกาสหายต่ำและเป็นโรคที่มีความเสี่ยงสูงเกินไปที่ประกันจะคุ้มครองไหว อีกทั้งยังเป็นโรคที่คนไทยมักตรวจพบบ่อยอันดับต้น ๆ ด้วย ทำให้บริษัทประกันส่วนใหญ่เลือกที่จะปฏิเสธการทำประกันให้กับโรคเหล่านี้ วิธีแก้คือหากเรามีแนวโน้มหรือการใช้ชีวิตเราในวันที่สุขภาพแข็งแรงมีความสุ่มเสี่ยงโรคเหล่านี้ ก็ควรจะทำประกันโรคร้ายแรงเผื่อเอาไว้ก่อนที่จะตรวจเจอเลย จะได้รับความคุ้มครองแทนที่จะมาทำทีหลังดีกว่า น้องทวีแนะนำ

ในทุกวันนี้การเลือกซื้อประกันต่างก็มีปัจจัยที่แตกต่างกันไป เช่น เพื่อค่ารักษาพยาบาล เพื่อการดูแลสุขภาพ เป็นต้น แต่ก็ต้องยอมรับว่ามีอีกเหตุผลหนึ่งที่ทำให้คนในปัจจุบันหันมาซื้อประกันกันมากขึ้นก็คือเรื่องของการลดหย่อนภาษี แต่ไม่ใช่ประกันทุกแบบที่จะสามารถทำได้ วันนี้น้องทวีจะมาบอกพี่ ๆ ว่าประกันจะช่วยลดหย่อยภาษีพี่ ๆ ยังไง สาเหตุที่ทำให้ประกันภัยสามมามารถลดหย่อยภาษีได้ก็เพราะว่า การทำประกันคือสร้างความสร้างความมั่นคงให้ชีวิต ซึ่งเงินที่ทำประกันจะสามารถให้ผลตอบแทนหรือเงินชดเชยความเสียหายได้คล้าย ๆ กับการที่เราออมเงินเพื่ออนาคตของเรานั่นเอง ทีนี้เรามาดูกันว่าประกันอะไรบ้างที่เราสามารถลดหย่อยภาษีได้ อย่างแรกเลยคือมีประกันชีวิตแบบทั่วไปสามารถนำเบี้ยมาลดหย่อนภาษีได้ตามจำนวนที่จ่ายจริงสูงสุดถึง 100,000 บาท สองคือ ประกันชีวิตแบบบำนาญหรือแบบเงินได้ประจำ ซึ่งสามารถลดหย่อนได้ตามที่จ่ายจริง สูงสุดถึง 200,000 บาท โดยต้องไม่เกิน 15% ของเงินได้พึงประเมิน จริง ๆ แล้วการที่เราทำประกันเราควรมองที่จุดมุ่งหมายของการคุ้มครองมากกว่าเรื่องของการลดหย่อนภาษี แต่ก็อาจมองเป็นปัจจัยที่มาสนับสนุนเพื่อให้เราทำประกันคุ้มครองชีวิตแบบนี้น่าจะดีกว่านะ น้องทวีแนะนำ

วันนี้มีพี่ ๆ ถามน้องทวีเข้ามาว่าการเคลมเพื่อเอาประกันรถยนต์มีคำว่า เคลมสดกับเคลมแห้งด้วย พี่ ๆ หลายคนน่าจะสงสัยว่า เคลมสดเคลมแห้งคืออะไร ต้องเปียกน้ำหรอเปล่า ใจเย็น ๆ เดี๋ยวน้องทวีจะมาอธิบายให้พี่ ๆ ฟัง ในการเคลมประกันรถยนต์จะมีศัพท์เฉพาะของการเคลมเพื่อเอาประกันภัยอนั้นคือ เคลมสดกับเคลมแห้ง ซึ่งเคลมสด หมายถึง การเคลมที่ต้องมีพนักงานตรวจสอบความเสียหายในสถานที่เกิดเหตุ เช่น กรณีเฉี่ยวชนจนมีผู้บาดเจ็บหรือเกิดความเสียหายอย่างรุนแรง ประเภท รถบุบ รถพัง แบบนี้ต้องมีคนไปตรวจสอบแล้วนำใบหลักฐานความเสียหายไปแจ้งซ่อมกับอู่หรือห้างที่ซ่อมรถได้เลย ส่วนการเคลมแห้งก็คือในทางกลับกันกับเคลมสด นั่นหมายความว่าการเคลมแห้งคือการเคลมที่ไม่ต้องมีพนักงานตรวจสอบความเสียหายในสถานที่เกิดเหตุ อาจจะเป็นเหตุการณ์เล็ก ๆ เช่น เมื่อชนกระถางต้นไม้หน้าออฟฟิศ เราสามารถนำรถของเราไปซ่อมในอู่หรือห้างที่ซ่อมรถได้เลยก่อนกรรมธรรม์จะหมดอายุ เอาละ พี่ ๆ น่าจะเข้าใจคำว่าการเคลมสดกับเคลมแห้งแล้วใช่ไหมล่ะ ทีนี้เวลาเกิดเหตุต้องเรียกเคลมขึ้นมา พี่ ๆ จะได้ประเมินสถานการณ์ได้ว่า นี่เราต้องการเคลมสดหรือเคลมแห้งกันนะ แล้วครั้งหน้าน้องทวีจะมานำความรู้ในเรื่องของประกันภัยมาบอกให้พี่ ๆ ที่ติดตามเราได้รู้อะไรใหม่ ๆ ก่อนใครเลย อย่าลืมติดตามน้องทวีด้วยน๊าา~

มีพี่ ๆ มือที่พึ่งซื้อรถเป็นคันแรกทักมาถามน้องทวีว่า ถ้าทำ พ.ร.บ.รถแล้วจำเป็นที่จะต้องทำประกันรถพ่วงด้วยดีไหม หรือแค่ พ.ร.บ. อย่างเดียวก็พอแล้ว วันนี้น้องทวีจะมาแนะนำพี่ ๆ ที่ส่งคำถามนี้เข้ามาเองง สำหรับ พ.ร.บ. หรือ พระราชบัญญัติคุ้มครองผู้ประสบภัยจากรถยนต์ คือประกันภัยที่กฎหมายบังคับให้รถทุกคันต้องทำ ในตัว พ.ร.บ. ซึ่งจะมีความคุ้มครองทั้งฝ่ายผู้ขับขี่และฝ่ายคู่กรณีหรือทรัพย์สินต่าง ๆ โดยเน้นไปที่ค่ารักษาพยาบาลต่าง ๆ ส่วนเจ้าตัวประกันรถจะเป็นประกันภัยแบบไม่บังคับเหมือนกัน พ.ร.บ. จะเป็นประกันภัยที่เน้นไปที่ตัวรถี่ใช้ขับขี่ในกรณีที่เกิดวามเสียหายและอาจจะมีความคุ้มครองเรื่องของบุคคลเพิ่มมาเสริมในส่วนของ พ.ร.บ. ได้ด้วย ทีนี้กลับมาที่คำถามเนอะ ว่า ถ้าทำ พ.ร.บ.รถแล้วจำเป็นที่จะต้องทำประกันรถพ่วงด้วยดีไหม น้องทวีแนะนำว่า ควรทำ!! แต่ก็ไม่ได้บังคับนะ ทำเพื่อความอุ่นใจทั้งเรื่องการเงิน การซ่อมแซม และความรู้สึกหลังเกิดอุบัติเหตุต่าง ๆ ยิ่งถ้าเป็นรถคันใหม่ด้วยก็ยิ่งน่าทำเลยน้า จะได้มีรถคันนี้อยู่กับเราไปนาน ๆ เลย น้องทวีแนะนำ!!

เคยสงสัยไหมว่า ถ้าวันนึงเรารวยแล้วมีธุรกิจเป็นพันล้านแบบล้นฟ้า ใช้เท่าไหร่ก็ไม่มีวันหมด แล้วเราจำเป็นต้องซื้อประกันอยู่ไหม เพราะเรารวยแล้วนิ ทำอะไรก็มีเงินจ่ายต่อให้เราจากไปยังไงก็ไม่เดือนร้อนลูกหลาน เดี๋ยวน้องทวีจะมาบอกวันนี้เลย เริ่มกันที่ถ้ารวยแล้วจำเป็นต้องซื้อกันอยู่ไหม น้องทวีก็ตอบเลยว่า จำเป็นสิ เพราะประกันต่าง ๆ ไม่ได้มีประโยชน์แค่ช่วยเหลือแค่เรื่องเงินอย่างเดียว ประกันยังสามารถช่วยเหลือเราในด้านอื่น ๆ ได้ด้วย เช่น จัดการมรดกและทรัพย์สิน ประกันสามารถที่จะช่วยบริหารจัดการทรัพย์สินของคุณให้กับลูกหลานได้อย่างเป็นธรรมตรงตามความเหมาะสมตามความต้องการ ความพร้อม ความเหมาะสมของคนรับ ป้องกันภาระหนี้สินจากธุรกิจ หากคุณกู้ยืมเงินเพื่อมาลงทุนธุรกิจ หลังจากคุณเสียไปแล้วภาระหนี้นั้นจะต้องตกไปที่ทายาท ซึ่งประกันจะสามารถกลายเป็นเงินสดที่ช่วยจ่ายภาระหนี้สินตรงนี้ได้เลย และประกันยังช่วยเราในเรื่องของการลดหย่อยภาษีอีกด้วยนั่นเอง เห็นไหมล่ะว่า ต่อให้คุณรวยคุณก็ยังจำเป็นที่จะต้องซื้อประกันนะ เพราะมันมีผลประโยชน์นอกเหนือจากเรื่องของการเงินมากมาย ซึ่งจริง ๆ แล้วข้อดีและผลประโยชน์ของการทำประกันมีมากกว่า 3 ข้อที่เราบอกอีก ถ้าอยากรู้เพิ่มก็บอกน้องทวีมาได้เลย น้องทวีพร้อมตอบเสมอ~

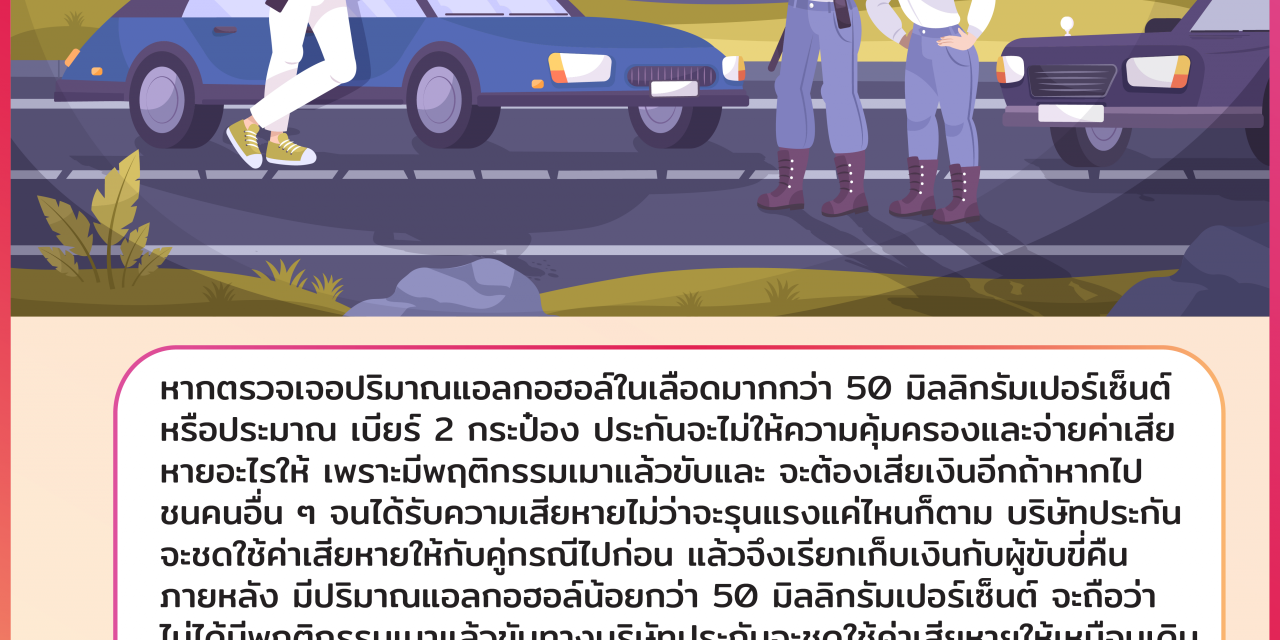

ช่วงนี้หลายพื้นที่ในประเทศไทยเริ่มที่จะเปิดสถานที่ท่องเที่ยวได้มากขึ้นหลังจากสถานการณ์โควิด-19 ที่กินเวลามาเกือบ 3 ปี แน่นอนว่ารวมถึงสถานบันเทิงด้วยที่กำลังจะได้เปิดในเร็ว ๆ นี้ น้องทวีก็เลยอยากจะมาเตือนทุกคนเรื่องการขับขี่กันสักหน่อยล่ะนะว่า เมาแล้วขับ ประกันจะคุ้มครองไหมน้า ถ้าพี่ ๆ เกิดดื่มหนักแล้วเกิดอุบัติเหตุจนรถเกิดความเสียหาย แล้วตรวจเจอปริมาณแอลกอฮอล์ในเลือดมากกว่า 50 มิลลิกรัมเปอร์เซ็นต์ บริษัทประกันที่พี่ ๆ ทำประกันรถเอาไว้จะไม่ให้ความคุ้มครองและจ่ายค่าเสียหายอะไรให้เลย เพราะนั่นถือว่าพี่ ๆ มีพฤติกรรมเมาแล้วขับนะ!! แถมพวกพี่จะต้องเสียเงินอีกถ้าหากไปชนคนอื่น ๆ จนได้รับความเสียหายไม่ว่าจะรุนแรงแค่ไหนก็ตาม บริษัทประกันจะชดใช้ค่าเสียหายให้กับคู่กรณีไปก่อน แล้วจึงเรียกเก็บเงินกับผู้ขับขี่คืนภายหลัง แต่ถ้าพี่ ๆ มีปริมาณแอลกอฮอล์น้อยกว่า 50 มิลลิกรัมเปอร์เซ็นต์ จะถือว่าพี่ ๆ ไม่ได้มีพฤติกรรมเมาแล้วขับทางบริษัทประกันจะชดใช้ค่าเสียหายให้เหมือนเดิมตามความคุ้มครองที่พี่ ๆ จะได้รับตามที่ระบุไว้ในกรมธรรม์นั่นเองง เพราะฉะนั้นพี่ ๆ ก็อย่าเผลอดื่มหนักแล้วมาขับรถนะ ถ้ารู้ว่าไม่ไหวก็อย่าฝืนไปต่อล่ะ มันไม่คุ้มม

มีพี่ ๆ ถามกันเข้ามาเยอะว่า “น้องทวี ถ้าพี่ขายหรือพี่โอนรถไปแล้วเนี่ย ประกันรถยังคุ้มครองอยู่ไหม” วันนี้น้องทวีมีคำตอบให้พี่ ๆ ที่ถามเข้ามาให้หายสงสัยเลย… ถ้าประกันรถที่พี่ ๆ ทำไม่ได้มีการระบุชื่อผู้ขับขี่ แล้วพี่ ๆ ขายหรือโอนรถให้ผู้อื่นโดยที่ไม่ได้มีการแจ้งยกเลิกประกันภัย ให้ถือว่าผู้รับโอนเป็นผู้เอาประกันตามกรมธรรม์ประกันรถยนต์ ก็คือประกันจะยังคุ้มครองรถอยู่นะ และบริษัทประกันก็ต้องรับผิดชอบตามกรมธรรม์และให้ความคุ้มครองตามกรมธรรม์ต่อไปจนครบอายุของกรมธรรม์ที่เหลือเลย แต่ในถ้ากรมธรรม์ที่พี่ ๆ ทำมีการระบุชื่อผู้ขับขี่ ผู้เอาประกันภัยเดิมต้องแจ้งการเปลี่ยนแปลงผู้ขับขี่ให้บริษัทประกันภัยรู้ซะก่อน เพราะบริษัทประกันจะต้องปรับเปลี่ยนเรื่องอัตราเบี้ยประกันภัยตามความเสี่ยงภัยที่เปลี่ยนไปตามผู้ขับขี่นั่นเอง ง่าย ๆ แค่นี้เอง พี่ ๆ อย่าลืมตรวจสอบข้อมูลการทำประกันภัยของพี่ ๆ ก่อนจะขายหรือโอนรถน้าา เพื่อป้องกันการเกิดปัญหาเรื่องความคุ้มครองในภายหลัง จะได้ไม่ต้องเสียเวลาและเสียโอกาสความคุ้มครอง ไม่ใช่แค่ผู้ขายนะ พี่ ๆ ที่เป็นผู้ซื้อหรือผู้รับโอนก็อย่าลืมถามผู้ขายให้ดีนะคะ น้องทวีแนะนำ~

“อีกไม่ช้า PDPA หรือ พรบ. ข้อมูลส่วนบุคคล 2562 โดยกฎหมายจะมีผลบังคับใช้ พ.ค. 2563 คือกฎหมายที่คุ้มครองข้อมูลส่วนบุคคลของคนไทย ไม่ว่าข้อมูลนั้นจะอยู่ในประเทศหรือต่างประเทศก็ตาม ดังนั้นบริษัทที่เคยเก็บข้อมูลลูกค้าควรจะต้องเข้าสู่การปรับตัว ไม่ว่าจะเป็น การเก็บข้อมูล, การใช้ข้อมูล, การควบคุมหากข้อมูลรั่วไหล” แทบทุกบริษัทมีโอกาสที่จะได้รับผลกระทบจากการละเมิดข้อมูล หรือการถูกปล่อยข้อมูลส่วนตัวหรือข้อมูลที่เป็นความลับไปสู่สภาพแวดล้อมที่ไม่น่าเชื่อถือ เช่น การเปิดเผยข้อมูลที่ไม่ได้ตั้งใจ การรั่วไหลของข้อมูลและการถูกแฮกข้อมูล ไม่ว่าจะเป็นข้อมูลของลูกค้าหรือข้อมูลของพนักงานในบริษัทเอง ซึ่งคงต้องยอมรับว่าต้นเหตุล้วนมาจากที่บริษัทในปัจจุบันมีการทำธุรกรรมทางธุรกิจผ่านการใช้เทคโนโลยีและโซเชียลมีเดีย เพื่อเข้าถึงกลุ่มลูกค้าที่ต้องการความสะดวกสบายของโลกออนไลน์ และสิ่งเหล่านี้นับเป็นประตูที่เปิดรับการโจมตีทางไซเบอร์ (Cyberattacks) และเมื่อการโจมตีทางไซเบอร์เกิดขึ้นมันมักจะตามมาด้วยต้นทุนและค่าใช้จ่ายมากมายแก่บริษัท ซึ่งหากมามองในส่วนของการบริหารความเสี่ยง บริษัทต้องตัดสินใจระหว่าง การหลีกเลี่ยง ควบคุม ยอมรับ และโอนความเสี่ยง ดังนั้นหากบริษัทจะเตรียมพร้อมรับมือความท้าทายนี้ด้วยการโอนถ่ายความเสี่ยง ประกันภัยไซเบอร์ นั้นจะเป็นตัวเลือกที่ตอบโจทย์ ประกันภัยไซเบอร์ คือ การประกันภัยที่คุ้มครองความเสียหายที่เกิดขึ้นจาก ความสูญเสียหรือเสียหายจากข้อมูล ระบบรักษาความปลอดภัยจากเครือข่าย ตลอดจนความผิดพลาดที่สร้างความเสียหายให้กับบุคคลภายนอกจากข้อมูลและระบบเครือข่ายนั้น ซึ่งประโยชน์หลักของประกันภัยไซเบอร์นั้น คือการถ่ายโอนความเสี่ยงที่จะเสียเงินมาให้บริษัทประกัน เมื่อถูกโจรกรรม หรือเกิดความเสียหายกับข้อมูล ความคุ้มครองส่วนมากของประกันภัยไซเบอร์ จะแบ่งออกเป็น 2 ส่วน ความคุ้มครองของผู้เอาประกัน (First...